هل رقمنة الخدمات المالية هو الحل لسد فجوة الشمول المالي؟

د. رباب يسري، مديرة أولى في القطاع المركزي للتمويل المتناهي الصغر بجهاز تنمية المشروعات المتوسطة والصغيرة ومتناهية الصغر، برنامج يهدف لمحاربة البطالة وتحسين المستويات المعيشية وتعزيز التنمية الاقتصادية والاجتماعية. لديها أكثر من ١٥ عامًا خبرة في التدريب والتمويل متناهي الصغر وريادة الأعمال والنوع الاجتماعي.

تم استضافتها كمتحدثة في مؤتمرات محلية ودولية وظهرت في لقاءات تلفزيونية، وقدمت دورات تدريبية في ريادة الأعمال ومهارات العمل. خبرتها تتركز على متابعة أداء مشاريع التمويل متناهي الصغر ودراسة وضع شركات المدفوعات الإلكترونية للتعاون معها.

حاصلة على درجة الدكتوراه من جامعة القاهرة في مجال المشاريع، حيث بحثت في دور الرقمنة في تطوير التمويل متناهي الصغر. هذا المقال يلخص أفكاراً من رسالتها الدكتوراه، التي تركزت على أثر الرقمنة على الشمول المالي وأداء مؤسسات التمويل متناهي الصغر ومستفيديها.

في ضوء اتجاه العالم بأسره نحو رقمنة خدمات التمويل وتزايد اهتمام المؤسسات التمويلية بتحقيق الشمول المالي وتحقيقًا لأهداف التنمية المستدامة للأمم المتحدة، فإنه من البديهي دراسة أثر رقمنة الخدمات المالية على تحقيق الشمول المالي، يركز هذا المقال علي أثر رقمنة خدمات التمويل متناهي الصغر بالأخص علي تحقيق الشمول المالي في مصر وخاصة للطبقات الأكثر تهميشًا.

هل تساعد رقمنة خدمات التمويل متناهي الصغر المرأة في الحصول على خدمات أفضل؟

فاطمة هي بائعة حمام وأم لثلاث أطفال في صعيد مصر، لم يكن لها أي مصدر دخل حيث لم تحصل على أية فرصة للتعليم وتجتهد يومياً لتواجه مسؤوليات الحياة، تغير كل ذلك عندما حصلت على أول قرض متناهي الصغر لها. وقامت بعدها بالحصول على أكثر من قرض للتوسع في مشروعها. بدأت مشروعها ومرحلة أفضل في حياتها. وقد قمنا بسؤالها عن اذا ما كان من السهل بالنسبة لها استخدام كارت الكتروني لدفع أقساط قرضها، وأفادت أنها لا تستطيع التفكير في هذا السيناريو لأنها ليس لديها القدرة أو العلم الكافي لاستخدام تلك الكروت. حيث أنها تقوم بسداد أقساط قرضها من خلال محل بقالة وتشتكي من أنها تدفع مبلغ زائد عند دفع القسط وهو العمولة التي تفرض عليها نظير استخدام ماكينة الدفع لدى المحل. تمثل فاطمة شريحة من النساء اللاتي لم يتلقين أي قدر من التعليم وليس لديهن الوعي الكافي مما جعل استخدام طرق الدفع الالكترونية ككروت الائتمان تحدياً وعائقاً لدفع أقساط قرضها.

تم عمل استطلاع لاكثر من مائة مؤسسة تمويل متناهي الصغر1 في مصر خلال شهر نوفمبر عام 2022 وأفاد 90% من اللذين قاموا بالرد من أن الحصول على خدمات مالية من خلال وسائل الكترونية لهو شيء في غاية الأهمية وخاصة بعد انتشار جائحة كورونا، كما أفاد حوالي 65% منهم من أن استخدام التكنولوجيا في خدمات التمويل متناهي الصغر قد أدى الى استبعاد بعض الشرائح من استخدام تلك الخدمات، ويعتقد حوالي 60% منهم من أن النساء يمثلن الشريحة الأكبر التي ستعاني من ذلك مما قد يتعارض مع الهدف الخامس من أهداف التنمية المستدامة. وتدق النسب المذكورة ناقوساً للتنبيه من أن تطبيق الرقمنة على بعض الخدمات التمويلية وخاصة خدمات التمويل متناهي الصغر دون اتخاذ بعض الاحتياطات التي من شأنها دعم الفئات المهمشة قد تصبح تحديًا وعبئًا على بعض شرائح المجتمع وخاصة السيدات.

شكل (1) أهمية استخدام التكنولوجيا وقت الوباء ونسب الاستبعاد المالي لبعض الفئات

هل من الممكن الاستغناء عن التواصل البشري مع عملاء التمويل متناهي الصغر والاعتماد على التكنولوجيا بصورة كاملة؟

رغم أن العالم بأسره يندفع نحو الرقمنة إلا ن قطاعاً مثل التمويل متناهي الصغر قد يدفع عملائه خارج المنظومة التمويلية. حيث أن نموذج التمويل متناهي الصغر التقليدي يعتمد علي التواصل البشري بين مقترضي التمويل متناهي الصغر وموظفي الائتمان بمؤسسات التمويل متناهي الصغر والاستغناء عن ذلك بتطبيق الوسائل الالكترونية قد يؤدي الى معاناة أكبر خاصة في المراحل الأولى من تطبيق الرقمنة، حيث لم تسد ثقافة الخدمات التمويلية الالكترونية بعد.

ما مقدار تطور الخدمات المالية الرقمية في مصر حتى الآن؟

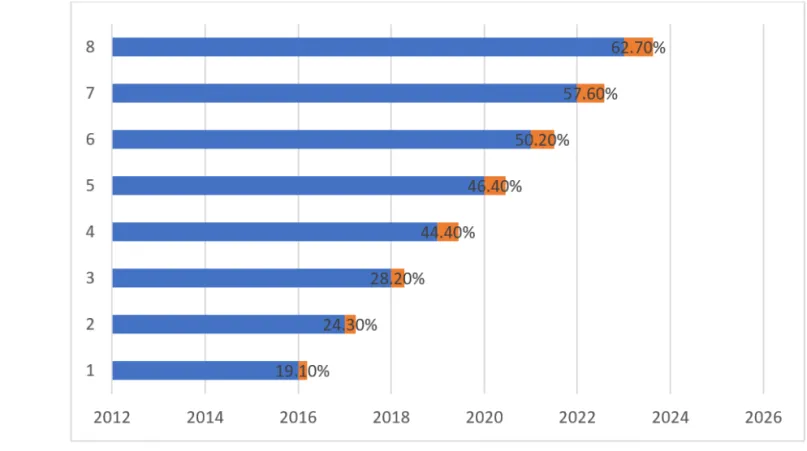

أفاد تقرير البنك الدولي والذي تم نشره عام 2020، والذي يعرض مراحل تطور الخدمات المالية الرقمية في دول العالم، أن مصر تقع في المرحلة الأولى من الأربع مراحل. حيث أنه في تلك المرحلة تكون الدول لديها استخدام أساسي للخدمات المالية الرقمية ومازالت معتمدة علي التعاملات النقدية، إلا أنه في ضوء العديد من الجهود والخطوات الجدية التي تم اتخاذها في مصر في الثلاث أعوام السابقة، يعتقد أنها تخطت المرحلة الأولي وتقع في مكان ما بين المرحلة الأولى والمرحلة الثانية والتي تحتوي على الدول اللذين يعتمدون بصورة أكبر على المدفوعات الإلكترونية، حيث تم بذل العديد من الجهود تماشيًا مع أهداف استراتيجية التنمية المستدامة لمصر والتي تؤكد على تعزيز الشمول المالي عن طريق نشر الخدمات المالية للعملاء الصعب الوصول لهم في المناطق الريفية والنائية وكذلك تضييق الفجوة الجندرية وقد كان هناك العديد من الجهود خلال السنوات الأخيرة لتحقيق ذلك ولادخال التكنولوجيا لقطاع التمويل متناهي الصغر في مصر، لاستبدال طرق صرف أو سداد القرض بوسائل الكترونية. وقد أدى ذلك الى زيادة في معدلات الشمول المالي في الفترة ما بين 2016 و2023 حيث زاد المعدل من 17.1 مليون عميل في 2016 ليصل إلى 46.9 مليون عميل في 2023 بنسبة وصلت الى70.7% بنهاية 2023، أما بالنسبة للنساء فقد ازدادت معدلات الادماج المالي الخاصة بهن والتي شملت 5.9 مليون عميلة عام 2016 ليصبحن 20.3 مليون عميلة بنهاية 2023 لتصل إلى 51.5%، مما يشير الى انحسار الفجوة على الرغم من تواجدها. وذلك طبقا لتقرير البنك المركزي لعام 2023.

شكل (2) نسبة النساء المشمولين مالياً في مصر

ما الخطوات التي يجب اتخاذها لتعزيز اعتناق ثقافة الدفع الالكتروني؟

من المهم أن نضع في اعتبارنا التركيبة النفسية لعملاء التمويل متناهي الصغر ومن المهم مراعاة الظروف والخصائص والعادات والتقاليد الخاصة بهم وخاصة اللذين مازالوا ينتمون الى القطاع غير الرسمي أو يعيشون في مناطق متطرفة أو مهمشين مجتمعيًا، حيث أنه من الصعب على الأشخاص اللذين لم يحصلوا على قدر كاف من التعليم ولديهم موارد مالية محدودة وخبرات حياتية قليلة أن يتقبلوا التغيير وأن يعتنقوا ثقافة التكنولوجيا المالية مثل استخدام الكارت الالكتروني لصرف القرض أو سداد أقساطه أو حتى استخدام تطبيقات الهاتف المحمول للحصول على القرض أو التعرف على مواصفات القرض ومتابعة خطة السداد، لذا يجب اتخاذ بعض الخطوات قبل فرض تلك الثقافة منها:

- تحسين الثقافة المالية: ينبغي على الأطراف المعنية (المسؤولين ومؤسسات التمويل متناهي الصغر ) الاهتمام بنشر الوعي بوسائل مختلفة بثقافة التكنولوجيا المالية سواء عن طريق الاعلام أو عن طريق عقد الندوات ووضع حوافز تمويلية أو غيرها والتي تلاءم شهية عملاء التمويل متناهي الصغر المهمشين، وذلك لتحقيق التوازن بين المعلومات المتاحة لديهم والمعلومات المتوفرة لدي مقدمي الخدمة، مع الاهتمام بالعملاء الجدد حيث يتعين مراعاة قلة خبراتهم في استخدام الخدمات المالية،

- تطوير أنظمة رقمية مناسبة: ينبغي على مؤسسات التمويل متناهي الصغر الاستثمار في انشاء أنظمة رقمية مناسبة تتماشي مع احتياجات العملاء والمؤسسات.

- تصميم منتجات تمويلية مناسبة: مدروسة بعناية، كما يجب أن يقوموا بتصميم منتجات تمويلية ذكية تناسب احتياجات وتفضيلات الفئات المهمشة ولا سيما المرأة عن طريق عقد ندوات وحوار مع تلك الفئات للتعرف الدقيق على احتياجاتهم.

- الحماية المالية: يجب تحقيق الحماية المالية للمستهلك لاكتساب ثقة العملاء حيث أن المعلومات المتاحة لدي عملاء التمويل متناهي الصغر محدودة للغاية بالإضافة إلى عدم ادراك العديد منهم لمفهوم معدلات أسعار العائد السنوية الفعلية، ويزداد أثر التباين في المعلومات عندما يكون العملاء أقل خبرة مع وجود منتجات أكثر تعقيدا.

ولتلخيص الأمر، استخدام وتعميم الثقافة الالكترونية لعملاء ومؤسسات التمويل متناهي الصغر لهو شيء حتمي من أجل تحقيق النمو الاقتصادي المنشود إلا أنه يجب تنفيذ ذلك بحذر لتجنب الاقصاء المالي للفئات المهمشة.

--

- إشارة إلى الاستطلاع المستخدم في أطروحة الدكتوراة للدكتورة رباب يسري، الغرض الرئيسي كان فحص دور التمكين الرقمي في تطوير التمويل الأصغر؛ حيث شمل ثلاث مجالات أساسية: تأثير التكنولوجيا الرقمية على أداء مؤسسات التمويل الأصغر، تأثير التكنولوجيا الرقمية على تطوير الخدمات المقدمة للمقترضين من التمويل الأصغر، تأثير التكنولوجيا الرقمية في تحقيق الشمول المالي. تم إجراء الاستبيان في مصر، خلال نوفمبر 2023. تم التواصل مع 120 مؤسسة للتمويل الأصغر، وقد ردَّت 102 منها.

تعاني من اليمن من هشاشة قطاع التمويل الصغير والأصغر حيث أنه لم يخضع لرقابة البنك المركزي ويعتبر قطاع مهضوم جدآ كما انه لن يتواجد بالمناطق الريفيه ولم يوجد فيه ابتكارات في صناعه خدمات تمويلية تتناسب مع المجتمعات المختلفه كما ان معظم هذا القطتع يقوم بتمويل قطاع المشاريع الصغيرة التجارية ولم يحدث من نفسه كثيرا هذا القطاع ، انا شخصيا قدمت دراسة للبنك المركزي اليمني عدن بتوسيع مظلته الرقابية على هذا القطاع المهم والاستراتيجي والذي من شانه ان يدعم الاقتصاد الوطني في حال دعمه من البنك المركزي وادخاله ضمن القطاع المصرفي والمالي الرسمي ،حيث ان رقابة البنك المركزي سوف تحد من الممارسات الخاطئة في هذا القطاع وتطور من ممارساته وفق افضل الممارسات العالمية والاقليمية لقطاع التمويل الأصغر ومتناهي الصغر .

اترك تعليق